什麼是主動式ETF?

ETF是一種將不同證券標的組合而成的投資工具。它們像股票一樣可在交易所買賣,讓投資者可在整個交易日內買賣。 ETF 的發展包括被動式及主動式等不同類型的ETF。以下1分鐘的短片會解釋甚麼是主動式ETF。

穩定月配非為固定配息率或配息金額,此股份級別支付之股息預期包括來自該股份級別之資本及收益,配息金額可能會超過該股份級別來自淨收益及已實現及/或未實現之資本利得而增加之每股資產淨值,導致侵蝕所投資之本金。相關說明請詳閱投資人須知。

非投資等級債券型基金向來是國內投資人偏愛的基金類型之一,而摩根投資基金 – 環球非投資等級債券基金(本基金之配息來源可能為本金且主要投資於符合美國Rule 144A規定之私募性質債券)具有三大特色,以替追求長線收益的投資人追求收益機會與嚴控風險。

專注於擁有較高殖利率、較強抗利率與匯率風險的美國非投資等級債!

近6年內創下5次獲獎紀錄,適合追求收益機會與嚴控風險的您。

*2019理柏台灣基金獎-環球高息債券5年期(美元累積)、2019 Smart智富台灣基金獎(晨星技術指導)-非投資等級債券型基金獎(美元累積)、2020理柏台灣基金獎-環球非投資等級債券5年期(美元累積)、2020 Smart智富台灣基金獎(晨星技術指導)-非投資等級債券型基金(美元累積)、2025 LESG理柏台灣基金獎-美元非投資等級債券10年期。資料來源:LESG理柏、Smart致富,2019~2025。

持債數超過700檔**,且低信評的債券佔比較低,可嚴控違約風險。

**摩根資產管理, 資料日期:2025.3.31.**持債數及配置比重會隨市場現況而調整。

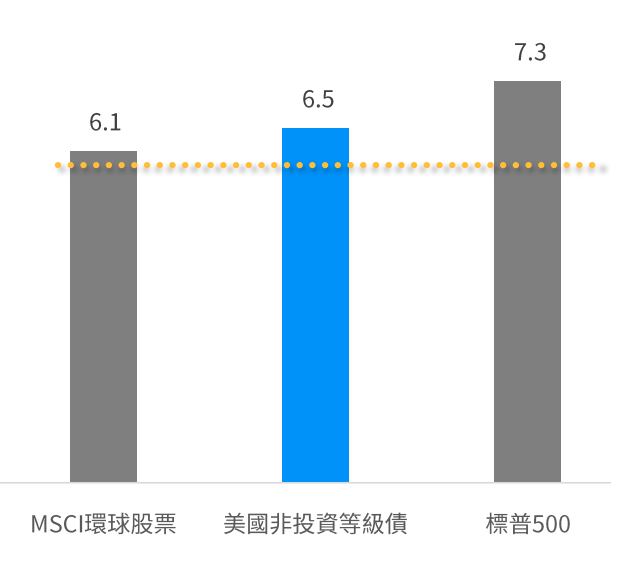

摩根投資基金 – 環球非投資等級債券基金(本基金之配息來源可能為本金且主要投資於符合美國Rule 144A規定之私募性質債券)專注美元計價的美國非投資等級債布局。自2000年以來,美國非投資等級債指數的波動率僅有美國股市的一半(下圖一),指數的年化報酬率甚至還比MSCI環球股票指數略高(下圖二),再加上美元計價,因此這檔基金不但可擁有較強的抗利率風險能力、也有較強的抗匯率風險能力,不但加強管理投資者擔憂的利率與匯率風險,同時還有機會提高收益率!

資料來源:Bloomberg, 彭博美國非投資等級債指數,摩根資產管理整理。2025.4.30。過去表現並非目前及未來績效的可靠指標。圖示僅以前述指數計算,並非代表基金之表現,投資人無法直接投資於指數。

資料來源:Bloomberg, 彭博美國非投資等級債指數,摩根資產管理整理。2025.4.30。過去表現並非目前及未來績效的可靠指標。圖示僅以前述指數計算,並非代表基金之表現,投資人無法直接投資於指數。

摩根投資基金-環球非投資等級債券基金(本基金之配息來源可能為本金且主要投資於符合美國Rule 144A規定之私募性質債券)在近6年內創下5次獲獎紀錄,分別是「2019理柏台灣基金獎-環球高息債券5年期(美元累積)」、「2019 Smart智富台灣基金獎(晨星技術指導)-非投資等級債券型基金獎(美元累積) 」、「2020理柏台灣基金獎-環球非投資等級債券5年期(美元累積)」、「2020 Smart智富台灣基金獎(晨星技術指導)-非投資等級債券型基金(美元累積)」、「2025 LESG理柏台灣基金獎-美元非投資等級債券10年期」等眾多大獎肯定,值得投資人信賴。(資料來源:LESG理柏、Smart致富,2019~2025。)

摩根投資基金-環球非投資等級債券基金(本基金之配息來源可能為本金且主要投資於符合美國Rule 144A規定之私募性質債券)的持債數超過700**檔,且低信評債券(CCC等級及以下)的分布佔比僅有14.4%,透過嚴選投資標的與分散產業的方式,來嚴控非投資等級債券的違約風險!

資料來源:摩根資產管理, 2025.3.31。

根據統計,摩根投資基金-環球非投資等級債券基金(本基金之配息來源可能為本金且主要投資於符合美國Rule 144A規定之私募性質債券)堅持分散布局以嚴格控制違約風險,因此也創造長期優異的投資績效表現。

資料來源:Lipper, 資料日期:2025.5.31., 美元計價 / 依Lipper Global歸類於環球非投資等級債券基金(基礎貨幣為美元、歐元、當地貨幣等)。美元-A股(累計)級別之成立日期為2008.9.2. 四分位排名是將數值排名由小至大排列,並分成四等份,第一個四分位數代表排名位在前25%,第二個四分位數代表排名位在26%~50%之區間,以此類推。

投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。投資人應留意衍生性工具 /證券相關商品等槓桿投資策略所可能產生之投資風險(詳見公開說明書或投資人須知)。

ETF是一種將不同證券標的組合而成的投資工具。它們像股票一樣可在交易所買賣,讓投資者可在整個交易日內買賣。 ETF 的發展包括被動式及主動式等不同類型的ETF。以下1分鐘的短片會解釋甚麼是主動式ETF。

針對日前美國總統川普丟出的「對等關稅」震撼彈,不僅造成全球各投資地區股市相繼震盪,更進一步動搖美國長短天期公債殖利率並在短時間內快速驟降隨後急遽飆升。

隨著主動式ETF已在台灣開放募集成立,代表大家可以運用的投資工具又多了一項。相信大家對被動式ETF已經相當熟悉,那麼,新開放的主動式ETF又是什麼呢?和被動式ETF有什麼不一樣呢?大致來說,主動式和被動式ETF,兩者之間的「產品設計理念」、「需要的投資管理專業」,和「風險管理」三方面,是大大不同的。

歷史經驗亦顯示若因市場下跌而選擇黯然或閃避出場,反而可能錯過市場反彈機會,因此持續保持投資,有望在中長期累積更多的資產。只有留在場上,才有機會抓住反彈時機。

ETF是台灣投資人最熟悉的金融商品之一,如今,隨著主動式ETF的正式開放,該怎麼挑選適合自己的ETF,已成了所有投資人的必修課。

面對超乎預期的對等關稅或引發貿易壁壘加劇,衰退風險攀升亦造成股市重挫,動盪之際,增加防禦必要性之外,股債多元靈活配置仍是穩中求進的較佳策略。

儘管川普與共和黨的全面執政已讓全球所有投資人繃緊神經,但我們認為美國經濟在2025年仍有很大的機會可以實現軟著陸。其實,無論全球局勢如何變化,美國在金融市場中仍會扮演舉足輕重的角色,而且科技創新仍會扮演推動全球企業獲利增長的要角。

主動型ETF正徹底改變全球ETF產業,協助投資者透過這種流動性高,且具成本效益的資產結構,同時兼具主動管理的優勢。

聯準會如市場預期降息一碼,官員一致通過將聯邦基金利率下調至4.5~4.75%區間,顯示美國經濟軟著陸的機率仍高。由於選後美國新政府在貿易、稅收與外交政策的推動,仍可能牽動地緣政治與市場走勢出現新的變化,建議可透過股債均衡多元布局,以因應短期市場波動。

連續跌了三年的中國股市,自2024年起至今依舊處於下行狀態。在官方作多資本市場的工具陸續發布後,摩根也提供投資人關於中國股市投資的最新建議。

聯準會已在台北時間9月18日晚間宣布降息50個基點,將聯邦基金利率調降至4.75%~5%,為4年多以來的首度降息,期望透過貨幣政策的轉向去力挺就業市場。

受到大型科技股企業獲利不佳、美國非農就業人數大幅低於預期、以及日本央行升息導致日美利差收窄影響,在美股與日股的帶領下,全球主要股市自七月底以來連出現激烈震盪,就連台股也在8月5日創下了史上最大的單日跌幅紀錄,引發投資人恐慌。

過去這一年多以來,市場對科技的發展與想像,跟過去相比已有相當大的變化。過去市場總會關注蘋果在每年的新機發表會,但自從ChatGDP出現後,市場最關注的並不是蘋果的發表會,而是輝達的財報。

在過去三個月以來,受香港國企股帶動,MSCI中國指數也從低點出現了26.31%的反彈(彭博,統計期間為2024/1/22~5/15),幅度不但居全球之冠,連帶也讓市場開始討論中國股市「技術性牛市」的後續。

除美股與台股之外,屢創新高的日本股市也成了台灣投資者青睞的市場之一。儘管近期的市場動盪讓投資人內心忐忑不安;不過摩根相信,日股並沒有評價過高或漲多的問題,相反的,它其實正處於長期牛市的開端。

摩根旗下基金豐富多元,若深入大型市場,可發現摩根旗下的美國系列基金,更是近幾年來國內各大基金獎的常客。

隨著美國三月份通膨超乎市場預期,再加上油、金與美元的價格在近期同步攀升,今年以來強漲的股市似乎也開始面臨挑戰。

由於美股估值相對較高,我們對最近出現調整並不感到意外。趁這個機會,讓投資人可以更廣泛地從價值股和增長股中發掘優質股票的投資組合,更充分投資於標普500指數的其他公司。

美股與台股在3月8日紛紛寫下歷史新高,台股加權指數更是首度站上兩萬點大關,由於美股與台股高度連動,二地股市的後市展望成為關注焦點。

從公司治理改革、穩定的盈利表現和合理的估值來看,投資日本股市的理由依然充分。貨幣政策收緊或日元升值的威脅應該在可控範圍內。

美國的經濟與利率環境,向來是全球投資的風向指標,特別是在2024年的當下,無論是聯準會的貨幣政策還是總統與國會大選的結果,都會明顯牽動到全球投資人的情緒。

在2023年,無論是美股、美債還是美元,都是許多投資人追捧的標的。但在進入大選年的2024年,美國資產表現還能跟去年一樣牛嗎?

聯準會如市場預期維持利率不變,聯邦基金利率維持5.25%-5.50%目標區間,為2023年7月以來連續第4度利率決策會議暫停升息。

2023即將結束,伴隨美國的名目利率來到高原期,以及中國經濟可望重回穩定,投資人在2024年可以準備重新啟動自己的投資計劃了。

聯準會在昨(12/13)晚間再次暫停升息,且在會後聲明中也明顯偏向鴿派,受此影響,美國道瓊工業指數不但大漲超過500點創下歷史新高,就連美國10年期公債殖利率也下滑18個基本點來到4.02%。(資料來源:彭博資訊,2023/12/14)

隨著美國10年期公債殖利率突破5%,美股到底還是不是一個優異的投資市場,已引起投資人的關注,我們認為,有鑑於聯準會可望在2024年下半年採行較寬鬆的貨幣政策,公債殖利率的走勢可望趨緩甚至下跌,這將有助於美股在2024年的表現。

最近中國股市出現起色,到底是暫時性的現象,還是真的已經見底?

聯準會已正式進入升息循環,但在過去的歷史經驗裡,高股息企業的股票正適合在這樣的環境下布局。

你是否注意到,科技顛覆、消費翻轉、醫療創新、綠色生活和社會共融等5大趨勢正在悄悄地改變世界樣貌? 趨勢照亮投資!摩根篩選出5大趨勢中優質標的,讓你透過定期定額輕鬆跟上趨勢!

最近資金又開始大量進駐中國A股,投資人可以注意些什麼 ?

聯準會釋放出可能提早退場的訊號,第三季投資該如何為此作好準備?